Les approches quantitatives à l’égard des placements dans les actions continuent d’introduire de nouvelles sources d’alpha. Les récentes avancées en informatique, telles que l’apprentissage machine et le traitement automatique du langage naturel, ouvrent de nouvelles perspectives dans des domaines qui étaient anciennement réservés à la recherche menée par des humains. Elles permettent une analyse plus poussée d’ensembles de données non traditionnels qui peuvent fournir des renseignements précieux sur les placements et un avantage concurrentiel parmi les investisseurs boursiers actifs.

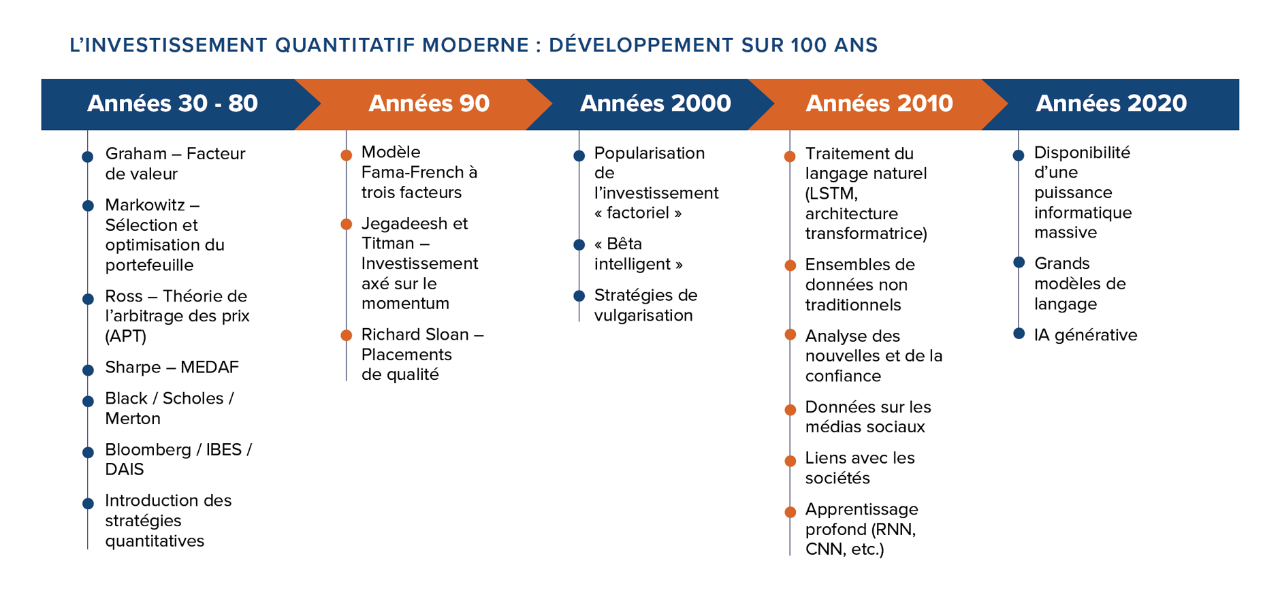

L’investissement quantitatif tel que nous le connaissons aujourd’hui a connu ses débuts dans les années 1980 avec la formation de plusieurs sociétés de placement quantitatif, dont bon nombre sont encore florissantes aujourd’hui. Ce secteur naissant a bénéficié d’une conjonction de facteurs inédite :

- Les données financières étaient désormais disponibles en format numérique.

- La puissance de l’informatique a permis à ces sociétés d’effectuer des analyses quantitatives, ce qui était auparavant extrêmement fastidieux.

Depuis ce temps, les optimiseurs de portefeuille ont évolué et, en 2024, ils se basent sur des algorithmes d’optimisation non linéaires perfectionnés, ce qui leur permet de gérer plus efficacement des fonctions et des contraintes complexes. Les algorithmes sont également devenus plus efficaces, utilisant une technologie que l’on nomme « traitement parallèle » qui permet une évolutivité sans précédent. Les gestionnaires peuvent ainsi optimiser des portefeuilles beaucoup plus importants, car les capacités d’analyse leur donnent maintenant accès à des milliers de titres.

Nous sommes d’avis que, de nos jours, la plupart des innovations en matière de gestion de portefeuilles d’actions cotées en bourse ont lieu du côté quantitatif. La convergence de la puissance informatique, de nouveaux ensembles de données et de nouvelles techniques permet aux gestionnaires de portefeuille de capter et d’analyser des signaux d’investissement auxquels ils n’avaient auparavant pas accès.

Bon nombre de ces techniques sont généralement classées dans la catégorie « apprentissage machine », un domaine de l’intelligence artificielle qui permet aux systèmes d’identifier des tendances, de faire des prévisions à partir de données ainsi que de s’améliorer à partir de l’expérience sans être explicitement programmés pour le faire.

Parmi ces progrès technologiques, on compte notamment les suivants :

Nouveaux ensembles de données

Sources de données non traditionnelles à partir desquelles les investisseurs peuvent obtenir des renseignements sur les placements.

Traitement automatique du langage naturel (TALN)

L’analyse de données textuelles à l’aide d’ordinateurs pour extraire de l’information provenant des dépôts réglementaires et des transcriptions des téléconférences sur les bénéfices.

Grands modèles de langage (GML)

Les modèles de langage alimentés par IA peuvent être utilisés pour chercher des renseignements à partir d’un vaste ensemble de données textuelles ou analyser des données textuelles.

IA générative

Des modèles capables de générer du nouveau contenu original plutôt que de simplement analyser des données existantes ou faire des prévisions.

Informatique en nuage/unité de traitement graphique

Elle donne aux investisseurs quantitatifs accès à une puissance informatique massive qui permet aux analystes quantitatifs d’effectuer en quelques heures des tâches qui auraient pris plusieurs jours.

Ces technologies liées à l’apprentissage machine contribuent toutes à la production de signaux d’investissement non traditionnels. Ces signaux d’investissement produisent des cotes pour chaque titre dans un univers de placement donné, que les analystes quantitatifs ajoutent à leurs modèles de placement pour prédire les fluctuations futures des cours.

Utilisation de facteurs quantitatifs et de signaux d’alpha

Les facteurs quantitatifs et les signaux d’investissement sont utilisés pour évaluer l’attrait de chaque titre.

L’un des premiers facteurs connus est le facteur de la valeur, présenté par Benjamin Graham dans son livre Security Analysis (1934). Graham a lancé l’idée d’utiliser un chiffre associé à une société (p. ex., ratio cours/bénéfice) pour prendre des décisions de placement.

En 1992, Eugene Fama et Kenneth French ont lancé le modèle Fama-French à trois facteurs, qui combine la taille, le bêta et la valeur pour prédire les rendements boursiers. L’année suivante,

Narasimhan Jegadeesh et Sheridan Titman ont jeté les bases de l’investissement axé sur le momentum dans l’article intitulé Returns to Buying Winners and Selling Losers : Implications for Stock Market Efficiency.

Au cours des années qui ont suivi, les universitaires et les spécialistes ont découvert d’autres facteurs, qui se retrouvent dans des catégories générales de facteurs comme la valeur, le momentum, la croissance, la qualité et les facteurs techniques. Les analystes quantitatifs dépendent toujours fortement des facteurs développés par des universitaires, mais ils utilisent de plus en plus l’apprentissage machine et des signaux d’investissement basés sur un nouvel ensemble de données. Le tableau suivant compare certains facteurs courants à quelques exemples de nouveaux signaux d’investissement.

Source : Équipe des actions quantitatives mondiales Mackenzie

Source : Équipe des actions quantitatives mondiales Mackenzie

La vaste gamme des signaux d’investissement non traditionnels découverts par les analystes quantitatifs alimente une part croissante de l’alpha dans les modèles quantitatifs et peut aussi définir l’avantage concurrentiel d’un analyste quantitatif. Lors de la recherche de nouveaux facteurs et signaux d’investissement, nous croyons que les bons candidats à inclure doivent posséder les caractéristiques suivantes :

- Ils doivent être sensés sur le plan fondamental et être intuitifs.

- Ils doivent avoir une signification statistique dans les modèles prédictifs dont ils font partie.

- Leur efficacité devrait être constante.

- Ils devraient être très efficaces dans différentes régions et différents secteurs de l’économie.

- Ils devraient être aussi peu corrélés que possible avec les facteurs existants.

Le dernier point explique la recherche continue de nouvelles sources de données et de nouveaux signaux d’investissement. Compte tenu de cette prolifération de facteurs et de signaux, les gestionnaires quantitatifs doivent étudier attentivement les conséquences de leur ajout à leurs modèles. Une approche simple consiste à pondérer également les prévisions à partir de plusieurs facteurs, puis à faire une moyenne. Une autre approche simple, mais plus efficace, consiste à utiliser un modèle de régression linéaire, qui accorde plus de poids aux facteurs qui se sont révélés plus prédictifs dans le passé.

Même si cela peut sembler contre-intuitif, tous ces outils, ensembles de données et signaux d’investissement en rapide évolution exigent une surveillance humaine accrue et non moindre. Il est essentiel que les investisseurs quantitatifs appliquent leur expérience et leur expertise à l’ensemble du processus afin de s’assurer que les résultats sont très logiques sur le plan fondamental et mènent à des décisions de placement judicieuses.

Alors que nous continuons de repousser les frontières, la quête d’alpha se poursuivra, perpétuant la recherche incessante de nouvelles sources d’informations et d’occasions.

Les placements dans les fonds communs peuvent donner lieu à des commissions de vente et de suivi, ainsi qu’à des frais de gestion et autres. Veuillez lire le prospectus avant d’investir. Les fonds communs ne sont pas des placements garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire.

Le contenu de cet article (y compris les faits, les perspectives, les opinions, les recommandations, les descriptions de produits ou titres ou les références à des produits ou titres) ne doit pas être pris ni interprété comme un conseil en matière de placement ni comme une offre de vente ou une sollicitation d’offre d’achat, ou une promotion, recommandation ou commandite de toute entité ou de tout titre cité. Bien que nous nous efforcions d’assurer son exactitude et son intégralité, nous ne sommes aucunement responsables de son utilisation.